ESOP und VSOP: Definition, Programme und Steuern

ESOP und VSOP werden heutzutage immer beliebter. Die Abkürzungen stehen für «Employee Stock Ownership Plan» und «Virtual Employee Stock Option Plan». Wenn Unternehmen gute Mitarbeitende anziehen und die Motivation bestehender Mitarbeitender ankurbeln, aber kein hohes Gehalt zahlen möchten, sind Anteile am Unternehmen eine gute Idee – gerade für Start-ups sind sie eine attraktive Möglichkeit.

Welche Formen der Mitarbeiterbeteiligung gibt es? Es wird unterschieden zwischen echten und unechten Beteiligungsformen. In diesem Artikel erfahren Sie mehr über Mitarbeiterbeteiligungen in Form von ESOP und VSOP und wie diese in der Schweiz steuerlich gehandhabt werden.

Key Facts:

Mitarbeitende können durch Anteile (ESOP, VSOP) am Erfolg des Unternehmens teilhaben.

ESOP und VSOP bieten Mitarbeitenden wichtige Anreize und machen das Unternehmen – trotz niedriger Gehälter – attraktiver.

Unternehmen mit ESOP und VSOP weisen eine höhere Mitarbeiterzufriedenheit auf.

Mit VSOP erhalten Mitarbeitende Phantom Shares statt echter Anteile.

Inhalt

- 1Was ist ein ESOP?

- 2Wie funktioniert ein ESOP?

- 3Was passiert, wenn Mitarbeitende das Unternehmen verlassen?

- 4ESOPs planen und implementieren

- 5Steuerliche Aspekte von ESOPs

- 6Vor- und Nachteile von ESOPs

- 7Für wen eignen sich ESOPs?

- 8Was ist VSOP?

- 9Welche Vorteile hat ein VSOP?

- 10Fazit

- 11Häufig gestellte Fragen (FAQ)

Was ist ein ESOP?

Ein ESOP ist ein «Employee Stock Ownership Plan» – übersetzt bedeutet das so viel wie ein «Mitarbeiterbeteiligungsplan». Ein ESOP ermöglicht es Mitarbeitenden, Anteile am Unternehmen – an einer AG oder GmbH – in Form von Optionen auf Anteile zu erwerben. Die Optionen auf Aktien oder andere Anteile fungieren also wie eine zusätzliche Bezahlung. Da Mitarbeitende durch diese Anteile direkt am Erfolg des Unternehmens beteiligt werden, sind sie üblicherweise motivierter und bleiben lieber im Unternehmen.

Deshalb sparen ESOPs nicht nur Kosten, sondern erhöhen auch die Mitarbeiterbindung und Performance. Ausserdem bringen sie steuerliche Vorteile mit sich und erhalten die Struktur im Unternehmen. Es ist also durchaus sinnvoll, dass sich immer mehr Unternehmen für diese Option entscheiden.

Wie funktioniert ein ESOP?

Mit einem ESOP erhalten Mitarbeitende das Recht und die Option, Anteile am Unternehmen zu erwerben, meistens zum Nennwert oder zum Wert zum Zeitpunkt des Aktienkaufs.

So funktionieren ESOPs:

Mitarbeitende erwerben eine Option auf Anteile, beispielsweise zehn pro Monat. Sie erhalten also eine Anwartschaft auf diese Anteile.

In der Zeit der Anwartschaft – der sogenannten Vesting-Periode – entscheiden unterschiedliche Aspekte über das Anrecht auf die Optionen, wie beispielsweise die Zugehörigkeitszeit der Mitarbeitenden im Betrieb, das Erreichen bestimmter Ziele der Mitarbeitenden, oder auch der Ziele des Unternehmens, wie z. B. ein allfälliger Verkauf einer Mehrheitsbeteiligung oder ein Börsengang.

Wenn die Bedingungen erfüllt werden, können sich Mitarbeitende dafür entscheiden, die Anteile zu erwerben oder sie verfallen zu lassen. Mitarbeitende, die Aktien oder Anteile am Unternehmen erwerben, sind danach Aktionäre oder Gesellschafter der AG bzw. GmbH.

Checkliste: 31 Tipps für Ihre Mitarbeitermotivation

Jedes Teammitglied braucht andere Motivationspunkte. Wir haben Ihnen deshalb 31 Tipps zusammengestellt, heruntergebrochen in unterschiedliche Kategorien und für verschiedene Persönlichkeitstypen.

Hier Checkliste herunterladenWas ist die Vesting-Periode?

Die Vesting-Periode kann als «Sperrfrist» verstanden werden. Sie bezeichnet die Zeit, in der Mitarbeitende über eine Anwartschaft auf Aktien oder Anteile verfügen. In dieser Zeit müssen sie oder das Unternehmen bestimmte Bedingungen erfüllen, die an das Recht auf Aktien oder Anteile geknüpft sind. Das können Meilensteine in Form eines bestimmten Umsatzes oder Projektes sein.

Die Vesting-Periode setzt sich zusammen aus:

Cliff – Der Cliff ist ein fest vereinbarter Zeitraum, nach dem die ersten Ansprüche bestehen.

Periodizität – Der Zeitraum nach dem Cliff, nach dem die nächsten Ansprüche auf Anteile bestehen.

Ein ESOP wird üblicherweise mit einem vierjährigen Vesting, zwölf Monaten Cliff und quartalsweiser Periodizität vereinbart.

Nach der Vesting-Periode dürfen Mitarbeitende Anteile oder Aktien erwerben oder verfallen lassen.

Unterschiedliche Formen der Bedingungen während der Vesting-Periode:

An Zeit geknüpfte Bedingungen, wie z. B. die Beschäftigungsdauer im Unternehmen.

Mit bestimmten Zielen der Mitarbeitenden verbundene Bedingungen, wie z. B. der Abschluss eines Projektes oder Verkauf eines Produktes.

Mit bestimmten Zielen des Unternehmens verbundene Bedingungen, wie z. B. das Erreichen festgelegter Kennzahlen oder eines angestrebten Umsatzes.

Was passiert, wenn Mitarbeitende das Unternehmen verlassen?

Auch wenn der ESOP ein guter Weg ist, Mitarbeitende zu binden, sind Kündigungen durch sie selbst oder das Unternehmen nicht auszuschliessen. Was passiert aber mit den ESOP-Anteilen, wenn Mitarbeitende das Unternehmen verlassen? In diesem Fall wird zwischen «Good Leavers» (guten Ausscheidenden) und «Bad Leavers» (schlechten Ausscheidenden) unterschieden. Good Leavers sind diejenigen, die das Unternehmen aus Gründen ausserhalb ihrer Kontrolle verlassen: Berufsunfähigkeit durch Krankheit, Ruhestand oder Ableben. Bad Leavers sind diejenigen, denen gekündigt wird.

Good Leavers dürfen ihre Anteile behalten oder verkaufen.

Bad Leavers müssen ihre Anteile verkaufen. Das Unternehmen verlangt sie in diesem Fall also zurück.

Beide Begriffe sind nicht in Stein gemeisselt und es können auch andere Gründe für eine Kündigung bestehen, etwa durch persönliche Umstände, wegen neuer beruflicher Pläne oder aufgrund eines Umzugs. Deshalb liegt es am Unternehmen, für den ESOP eigene Regelungen zu treffen, um im Nachhinein mögliche Dispute zu vermeiden.

Des Weiteren haben in der Schweiz aus einem Unternehmen austretende Mitarbeitende 3 bis 6 Monate Zeit, die Anteile zu kaufen, auf die sie aktuell in der Vesting-Periode ein Kaufrecht erhalten haben. Anteile, auf die noch kein Kaufrecht bestand, verfallen.

ESOPs planen und implementieren

Unternehmen stehen vor der Aufgabe, die ESOPs zu planen, wie sie es für richtig halten. Sie haben also viel Spielraum, was die Vesting-Perioden, die Bedingungen und den Austritt der Mitarbeitenden angeht.

Bei der Planung der Implementierung wird zwischen dem Leveraged ESOP (fremdfinanziert) und dem Non-Leveraged ESOP (eigenfinanziert) unterschieden:

Leveraged ESOP: Das Unternehmen nimmt Kredite auf, die in Form von Anteilen von seinen Mitarbeitenden erworben werden können. So sind Mitarbeitende am Erfolg des Unternehmens beteiligt, während gleichzeitig eine zusätzliche Sicherheit für das Unternehmen geschaffen wird.

Non-Leveraged ESOP: Das Unternehmen nimmt keinen Kredit auf, sondern stellt seinen Mitarbeitenden die Anteile (nach einer Vesting-Periode) direkt zur Verfügung.

Danach kann das Unternehmen entscheiden, wie hoch die Anteilshöhe sein soll; es kann die ersten Mitarbeitenden beteiligen und weitere im Unternehmen mit dem Thema vertraut machen. Es ist sinnvoll, Führungskräfte und HR-Personal in die Implementierung mit einzubeziehen, denn vollumfänglich informiertes Personal und mit der Thematik vertraute Führungskräfte können Mitarbeitenden mit Rat und Tat zur Seite stehen, Konten und Informationen zu deren Anteilen verwalten und den Überblick behalten.

Steuerliche Aspekte von ESOPs

Bei der steuerlichen Behandlung von ESOPs für Mitarbeitende gilt generell, dass die Differenz zwischen Aktienpreis und Verkehrswert wie ein Gehalt behandelt und versteuert werden muss. Phantom Stocks gelten als Anwartschaft und sind nicht zu versteuern.

Bei ESOP-Steuern im Unternehmen sind der Zeitpunkt der Gewinnausschüttung und die Formen der Mitarbeiterbeteiligung grundlegend. Hier ist zwischen echter Mitarbeiterbeteiligung und unechter Mitarbeiterbeteiligung (bspw. VSOP, mehr Informationen weiter unten) zu unterscheiden.

Echte Mitarbeiterbeteiligungen: Arbeitgebende versteuern die Mitarbeiterbeteiligungen wie Einkommen aus unselbstständiger Tätigkeit und ziehen den Kaufpreis der Anteile ab.

Unechte Mitarbeiterbeteiligungen: Bei unechten Beteiligungen, d. h. Phantom Stocks, fallen Steuern erst bei der Ausschüttung an.

Das Steuerrecht in der Schweiz ist noch nicht gänzlich auf ESOPs bzw. Mitarbeiterbeteiligungen eingestellt. Oft stehen Gründer vor Herausforderungen, beispielsweise dann, wenn es um die nicht berücksichtigte Ertragskraft für den Einkommenssteuerwert geht (vor allem für Start-ups relevant).

Welche Benefits kommen am besten an?

Ob Zuschläge für das Fitness-Studio, ESOP-VSOP oder Altersvorsorge: Mit dieser Vorlage erfahren Sie, welche Anreize Ihren Mitarbeitenden besonders gefallen und sie motivieren.

Hier Mitarbeiterbefragung herunterladenVor- und Nachteile von ESOPs

ESOP-Modelle zu implementieren, hat für Unternehmen viele Vorteile:

Mitarbeiterbindung: Mitarbeitende, die direkt am Unternehmen beteiligt sind, sind oft motivierter, denn sie können am Erfolg teilhaben und fühlen sich dazugehörig. Zudem erhalten sie neben ihrem Gehalt weitere Vorteile.

Höhere Liquidität: Durch die Mitarbeiterbeteiligung erhalten Mitarbeitende ein niedrigeres Gehalt als üblich. Das wirkt sich direkt auf die Liquidität des Unternehmens aus.

Motivation der Mitarbeitenden: Mitarbeitende, die in der Vesting-Periode die vorgegebenen Ziele erreichen, erhalten direkte Vorteile in Form von Anteilen. Das motiviert zusätzlich.

Es gibt allerdings auch einige Nachteile, die Unternehmen vor der Implementierung berücksichtigen sollten. Nachteile der ESOPs in der Schweiz sind vor allem administrativer Art, denn jeder Kanton behandelt ESOPs anders. Zudem können Unternehmen den eigenen Erfolg nicht garantieren und sind Marktschwankungen ausgesetzt und, obwohl Mitarbeitende generell motivierter sind, kann das Arbeitsklima darunter leiden. Wenn einige Mitarbeitende die Ziele in der Vesting-Periode schneller oder häufiger erreichen als andere, können sich manche benachteiligt fühlen. Aktien sind zudem nicht immer zu einem hohen Wert veräusserbar, was auch zu Unmut führen kann.

Für wen eignen sich ESOPs?

ESOPs eignen sich für Unternehmen unterschiedlicher Art:

Start-ups: Für Start-ups eignen sich ESOPs, vor allem Phantom Stocks, denn ihnen entstehen so kaum finanzielle Belastungen und es müssen keine hohen Gehälter gezahlt werden.

Kleine und mittlere Unternehmen: Vor allem dann, wenn gefestigte kleine und mittlere Unternehmen die Mitarbeiterbindung und Motivation erhöhen möchten.

Unternehmen, die weiter wachsen möchten: Um das Wachstum anzukurbeln, können ESOPs eine unkomplizierte treibende Kraft darstellen. Unternehmen können so beispielsweise für hoch qualifizierte Mitarbeitende attraktiv werden, die sie aber nicht übermässig hoch bezahlen müssen.

Was ist VSOP?

Der VSOP ist eine unechte Mitarbeiterbeteiligung. Die Abkürzung VSOP steht für «Virtual Employee Stock Option Plan»; es handelt sich also um Phantom Stocks.

Was ist der Unterschied zwischen ESOP und VSOP?

ESOP ist eine echte Mitarbeiterbeteiligung mit echten Anteilen an einer GmbH oder Aktien im Fall einer AG.

VSOP ist eine unechte Mitarbeiterbeteiligung (virtuell) mit unechten Anteilen, sogenannten Phantom Stocks. VSOPs sind dementsprechend nur eine schuldrechtliche Formalität; ESOPs gewähren Stimmrecht nach Ablauf der ersten Vesting-Periode und Kauf der ersten Anteile.

Welche Vorteile hat ein VSOP?

Vor allem in der Schweiz kann der bürokratische Aufwand je nach Kanton für ESOPs sehr hoch sein. VSOPs erfordern einen viel geringeren Aufwand, denn Mitarbeitende sind nicht Teil der Gesellschaft. Zudem sind VSOPs steuerlich einfacher zu handhaben, da es sich um Sonderzahlungen handelt, die nur dann abgeführt werden, wenn es zur Ausschüttung der Anteile kommt. VSOPs sind dementsprechend eine beliebte Alternative zu ESOPs, die trotzdem für eine höhere Attraktivität des Unternehmens sorgen.

Fazit

Sowohl ESOPs als auch VSOPs sind beliebte Mittel zur Mitarbeiterbindung, steigern die Attraktivität des Unternehmens für qualifizierte Bewerbende und fördern die Mitarbeitermotivation. Sie eignen sich für viele unterschiedliche Formen von Unternehmen. Ob Sie sich für echte oder unechte Mitarbeiterbeteiligungen entscheiden, hängt von den Zielen und finanziellen Mitteln ab. In jedem Fall sollten Sie den Plan zur Mitarbeiterbeteiligung sorgfältig planen und implementieren.

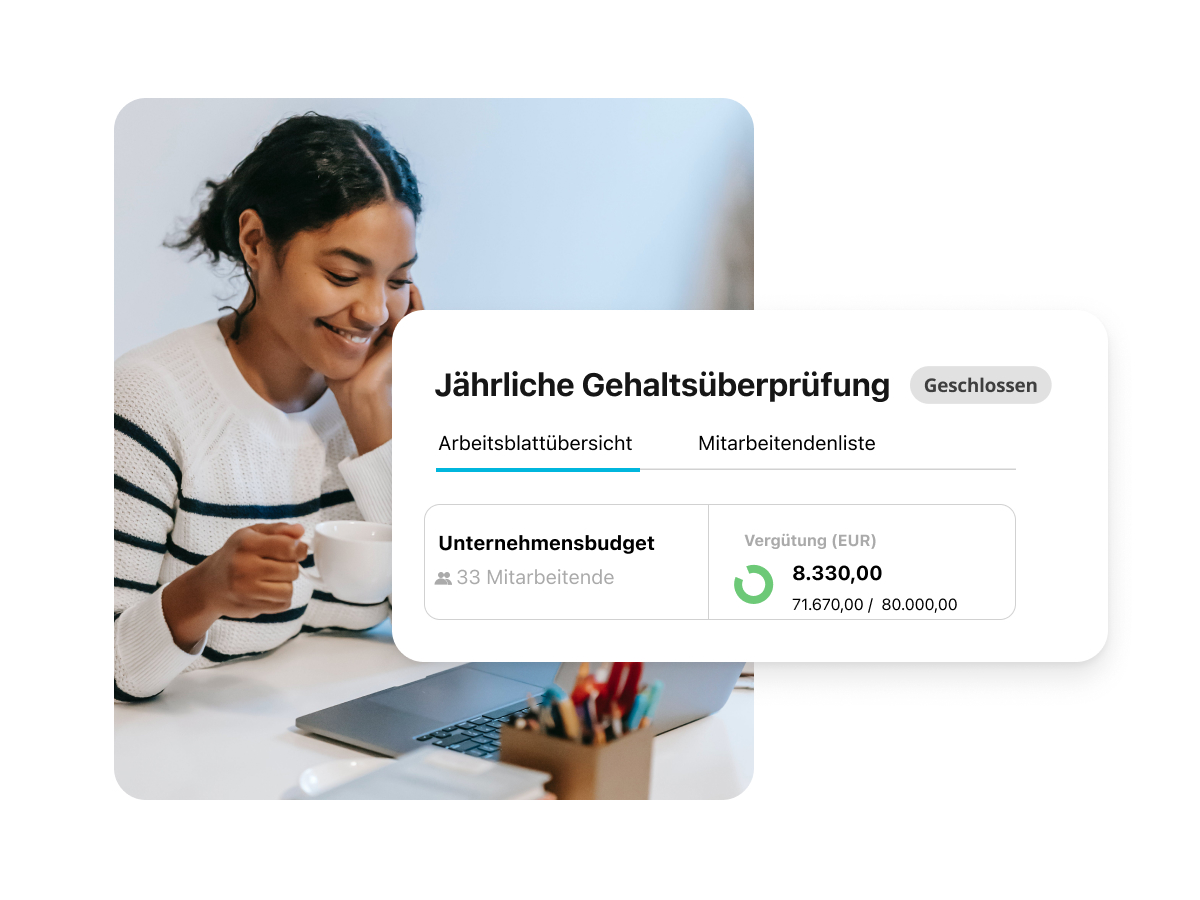

Personio ist die HR-Software, die Sie entspannt durch die Lohnabrechnung begleitet.

Häufig gestellte Fragen (FAQ)

Wie wird der Wert der Aktien im Rahmen eines ESOPs bestimmt?

Der Wert wird meist anhand von Ausübungspreisen für Anteilsoptionen bestimmt. Oft ist dieser Wert der allgemeine Wert für Common Shares.

Welche steuerlichen Auswirkungen haben ESOPs für Mitarbeitende?

Für die steuerliche Berechnung wird die Preisdifferenz zwischen dem Aktienpreis und dem Verkehrswert der Aktie herangezogen. Diese Differenz wird als Teil des Gehaltes gesehen und muss versteuert werden.

Wie kann ein Unternehmen sicherstellen, dass ein ESOP erfolgreich ist?

Der Plan muss gut durchdacht sein und sich an den individuellen Bedürfnissen des Unternehmens orientieren. Die Höhe der Anteile, die Vesting- und Cliff-Perioden sollten so geplant werden, wie es für das Unternehmen am sinnvollsten ist.

Welche rechtlichen Aspekte müssen bei der Einführung eines ESOPs beachtet werden?

In der Schweiz besteht Vertragsfreiheit, aber Unternehmen müssen steuer-, arbeits-, sozialversicherungs-, bilanz- und gesellschaftsrechtliche Aspekte beachten.

Disclaimer

Wir machen darauf aufmerksam, dass die Inhalte unserer Internetseite (auch etwaige Rechtsbeiträge) lediglich dem unverbindlichen Informationszweck dienen und keine Rechtsberatung im eigentlichen Sinne darstellen. Der Inhalt dieser Informationen kann und soll eine individuelle und verbindliche Rechtsberatung, die auf Ihre spezifische Situation eingeht, nicht ersetzen. Insofern verstehen sich alle bereitgestellten Informationen ohne Gewähr auf Richtigkeit, Vollständigkeit und Aktualität.